【研究報告內(nèi)容摘要】

隆基發(fā)布了業(yè)績快報,2019年全年凈利潤預料同比增長95.5%-107.2%至人民幣50-53億。強勁的盈利數(shù)據(jù)隱含2019年四季度凈利潤實現(xiàn)約人民幣17億,刷新歷史新高。展望2020年,我們預見一季度硅片供應將維持偏緊態(tài)勢,但隨后則逐漸轉(zhuǎn)向供應過剩,并于2020年下半年帶來潛在價格戰(zhàn)可能性。我們預測硅片銷售均價同比下降11.0%,同時組件價格降同比下降17.2%。由于硅片和組件端銷售競爭趨于激烈,我們對隆基的股價表現(xiàn)觀點趨于謹慎,盡管我們將2020年每股盈利預測上調(diào)7.4%,我們將公司的投資評級下調(diào)至“持有”。

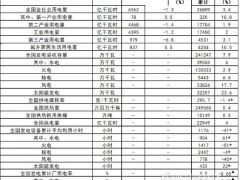

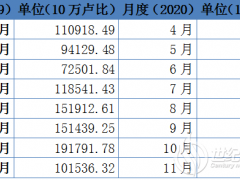

19年四季度盈利創(chuàng)歷史記錄。強勁的季度盈利表現(xiàn)不僅隱含了公司的主要銷售出貨量呈顯著增長,同時也體現(xiàn)了公司產(chǎn)品卓越的盈利能力。截止至2019年四季度末,我們測算隆基的硅片產(chǎn)能已上升至40.8GW,同比上升45.7%,同時組件產(chǎn)能也增加至16GW,同比增長81.8%。根據(jù)管理層透露,公司硅片和組件2019年全年的毛利率分別達到約32%及25%我們認為這兩項數(shù)據(jù)均顯著高于同業(yè),顯示出公司卓越的成本控制及運營效率。隆基的2019年業(yè)績顯著高于我們預期,主要由于硅片和組件出貨量分別較我們此前預期高9.3%及4.2%。

硅片和組件價格面臨壓力?;诼』漠a(chǎn)能擴張計劃,我們預期公司的硅片/組件對外出貨量在2020年將分別同比增長60.5%/121.5%至74.9億片/18.45GW,但銷售均價則分別同比下跌11.0%/17.2%.我們認為一季度的單晶硅片供應仍然呈偏緊狀態(tài),足以支持硅片價格在高位運行,但價格恐隨著新建產(chǎn)能的釋放而面臨壓力,新增產(chǎn)能將使得2020年下半年單晶硅片供應轉(zhuǎn)向過剩。我們預期降價將使公司2020的硅片及組件毛利率分別下降至25.1%/21.1%。

硅片和組件尺寸向大型化發(fā)展。為了應對天津中環(huán)(002129CH,未評級)所推廣的M12硅片(210mm)新品所帶來的挑戰(zhàn),隆基也推出了166mm的M6規(guī)格的硅片以作應對。根據(jù)管理層透露,2019年M6規(guī)格硅片出貨量占比低于出貨量的10%。展望2020年,公司預期M6產(chǎn)品的產(chǎn)出比例將達到約40%,其中一半將供公司內(nèi)部的樂葉組件生產(chǎn)。在目前階段,M6系列產(chǎn)品的售價在硅片和組件端分別較傳統(tǒng)M2產(chǎn)品高人民幣0.4/片及人民幣5分/瓦,足以支持隆基較同業(yè)獲得更好的利潤水平。隨著更多的大尺寸產(chǎn)品供應市場,我們認為這種溢價將會逐步收窄。

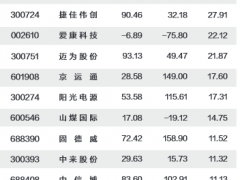

下調(diào)至持有評級。基于運營和預測更新,我們將隆基2019-21年每股盈利預測分別調(diào)整19.6%/7.4%/-4.9%至人民幣1.50/1.62/1/84元。由于市場競爭將趨于激烈,我們對隆基的觀點偏向謹慎。我們將公司目標價略微調(diào)升至人民幣32.40元,對應2020年20倍市盈率,評級下調(diào)至持有。

微信客服

微信客服 微信公眾號

微信公眾號

0 條